Halk Yatırım 2023 yılına dair BIST STRATEJİ / SEKTÖR VE HİSSELER / MODEL PORTFÖY raporunu yayımladı.

Halk Yatırım Raporu;

2022 yılı, pandemi nedeniyle bozulan tedarik zincirinin etkisiyle yükselen küresel enflasyonun, Rusya’nın Ukrayna’ya saldırması sonrası yaşanan enerji krizi nedeniyle kalıcı hale geleceği endişelerini beraberinde getirdi. Küresel piyasalarda, jeopolitik gerilimin enerji ve gıda fiyatlarındaki olumsuz yansımaları sonucu yükselen enflasyon karşısında merkez bankalarının daha agresif faiz artırımlarına başvurmak zorunda kaldığı ve bu durumun ekonomileri resesyona sürükleyeceği endişeleri yıl içerisinde etkili ana gündem maddesi oldu.

İhtiyatlı bir iyimserlikle başlanan 2022, BIST tarafında ise tarihi zirvelerin görüldüğü bir yıl oldu. BIST-100 yılbaşından bu yana TL bazında %193,6 artarken, dolar bazında %108 değer kazandı (23.12.2022 itibariyle). 22 Aralık 2022’de, 5.516 puan seviyesi ile BIST100 endeksinde tüm zamanların rekor seviyesi görüldü. BIST100 endeksi dolar bazında, MSCI GOÜ endeksine göre yılbaşından bu yana %129,7 oranında pozitif ayrışırken; F/K bazında GOÜ’lere göre %37 iskontolu işlem görüyor. MSCI dünya borsaları endeksi ise yılbaşından bu yana %21,7 düşüş kaydetti.

2023’te dünya ekonomisinde sert yavaşlamanın küresel durgunluğa dönüşmesi küresel piyasalar için temel risk unsuru olmakla birlikte, ana senaryomuzu büyümede yavaşlama şeklinde oluşturuyoruz. Yüksek enflasyon ortamının hisse fiyatlarını kısa vadede destekleyici rolüne karşın, direnç kazanması durumunda orta ve uzun vadede yatırım ortamı ve tüketim üzerindeki olumsuz etkilerine ek olarak, Avrupa’nın durgunluğa girmesini ve jeopolitik dengelerde yaşanabilecek dalgalanmaları, içeride hisse senedi piyasalarında baskı yaratabilecek temel riskler olarak görüyoruz.

Küresel tarafta merkez bankalarının sıkılaştırma adımları, resesyon endişeleri ve Rusya-Ukrayna krizi kaynaklı enerji fiyatlarındaki gelişmelerin takip edileceği 2023 yılında da, uygulanan yeni ekonomik model ve temel dinamiklere yansıması çerçevesinde yurt dışı dalgalanmalara karşı göreceli güçlü kalan BİST100’ün bu görünümünü daha ılımlı olarak koruyabileceğini düşünüyoruz. 2023 yılında da, başta alternatif yatırım getirilerinin sınırlı olması ve 2023 kar beklentileri desteği karşısında, BIST’in benzer ülke çarpanlarında %37 ile bu yıla göre daha düşük F/K iskontosu taşıması nedeniyle, BİST kazanç performansının bu yıla göre daha ılımlı tonda gerçekleşmesini bekliyoruz. Aşağı yönlü riskler arasında ise, fonlama maliyetinde artış, kredi büyümesinde azalma, TL’de sert dalgalanmalar ve yüksek enflasyon gibi unsurların gerçekleşmesi şirketlerin nakit akımları üzerinde baskı oluşturacaktır. Ayrıca, bankacılık tarafında faiz marjı ve finansal

olmayan şirketler tarafında da maliyet unsurları, 2023 karları üzerinde baskı yaratabilecek risk unsurları olarak görülebilir.

2023 yılında BIST’in performansına ilişkin olarak; Araştırma kapsamımızda bulunan şirketler için TL bazlı

değerlemelerde %17,5 risksiz faiz oranı, %5,0 büyüme ve %32 enflasyon oranı varsayımlarımız doğrultusunda, BIST100 endeksi için 12-aylık tahminimizi 5.935 olarak belirliyoruz.

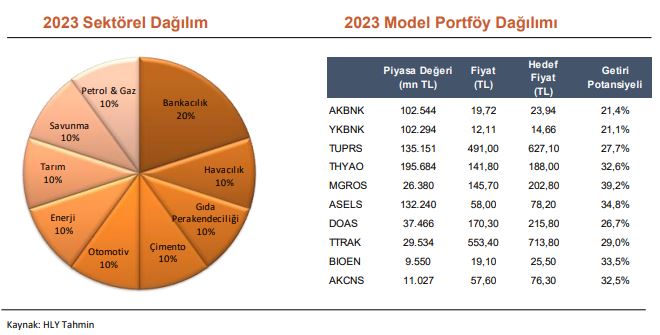

2023 yılı için oluşturduğumuz hisse senedi Model Portföyümüzde, bankacılık sektörüne %20 ağırlık verirken

(%10-AKBNK, %10-YKBNK); banka dışında diğer hisse seçimlerimize ise %10 ile eşit ağırlık vermeyi tercih ediyoruz. 2023 Model Portföyümüzde, düşük faiz ortamının desteğiyle bankacılık sektörünün yarar sağlamaya devam etmesini; kurda görece istikrar sağlanması ve yüksek enflasyon ortamından olumlu etkilenecek gıda ve gıda dışı perakende hisselerinin yanında, güçlü turizm sektörünün katkısıyla havacılık ve güçlü marjların desteğiyle petrolgaz hisselerinin 2023’te de öne çıkmaya devam edeceğini öngörüyoruz. Ayrıca düşük faiz ortamı ve sosyal konut projelerinin de desteğiyle GYO ve çimento sektörlerinin pozitif etkilenebileceğini düşünüyoruz. Elektrik tüketiminde devam eden yükseliş eğilimine ek olarak, temiz enerji ilintili yan gelir dallarının karlılığı olumlu etkileyeceği enerji sektörü hisselerinin yeni dönemde ön planda olacağını düşünüyoruz. Savunma sanayi bütçesinde yapılan belirgin artışın yansımalarının sektörel karlılıkta hissedileceği savunma sektörü hisselerinin de 2023 yılında olumlu performans sergilemesini bekliyoruz. Tarım sektörü hisselerinin de sektörel satış hacminde öngörülen toparlanmanın beraberinde yüksek fazlı traktörlerin ihracatlarında öngörülen artışın karlılığı güçlendireceği beklentisiyle 2023 yılında ön planda kalacağını düşünüyoruz. Çip krizindeki iyileşmenin hızlanması ile birikmiş talebin karşılanacağı, bununla

birlikte fiyatlama avantajının devam edeceği beklentisiyle otomotiv sektörü hisselerinin olumlu performans

göstermesini bekliyoruz.

Bankacılık: 2022 yılında yükselen enflasyonla, bankaların elinde bulunan TÜFE’ye endeksli tahvillerden elde

ettikleri gelirlerde ve kar tutarlarında hızlı bir yükseliş görüldü. 2023 yılında TÜFE’deki yüksek seviyelerden

gerileme beklense de TÜFEX gelirlerinin bankaların karını desteklemeye devam edeceğini tahmin ediyoruz

(AKBNK, YKBNK).

Petrol&Gaz: Havacılık sektöründe devam eden pozitif görünümün 2023’te de tüketimde rafineri sektörüne olumlu yansıyacağını düşünüyoruz. Jeopolitik riskler beraberinde gelişen arz sorunları ve yüksek seyreden enerji maliyetlerinin beraberinde rafinerilerin özellikle orta-distilat ürünleri olan dizel ve jet yakıtında 2017-2021 ortalamasının sırasıyla (11,9; 8,42) üzerinde seyretmeye devam edeceğini öngörüyoruz. Çin’de ekonomik aktivitede yaşana bilecek artış ise sektör açısından bir diğer destekleyici unsur olarak ön plana çıkıyor. (TUPRS).

Havacılık: Türkiye’nin sahip olduğu coğrafi konumu, kış turizmine yönelik olumlu beklentiler ve sektör

oyuncularının güçlü operasyonel yönetiminin desteği beraberinde Türkiye’nin global havayolu sektörüne kıyasla 2023‘te pozitif ayrışacağını öngörüyoruz. Hava kargo trafiğinde küresel önemli bir oyuncu konumuna ulaşılması, dış hatlar yolcu trafiğinde devam eden güçlü toparlanma, turizm cephesinde cazip görünümün devam etmesinin desteğinde, 2023 yılını sektör açısından olumlu değerlendiriyoruz (THYAO).

Gıda Perakendeciliği: Yüksek enflasyon, temel tüketim maddelerine yönelik talebin esnek olmaması ve turizm sektöründeki iyileşmenin de desteğiyle, gıda perakendecilerinin birebir satış büyümesini 2023’de de

destekleyeceğini düşünüyoruz (MGROS).

Savunma: Yeni dünya düzenine adaptasyonun önem kazandığı mevcut ortamda, otonom, yapay zeka ve uzaktan komuta konularında yoğunlaşmasının, savunma sanayi cephesinde insansız ve uzaktan komutalı kara sistemleri alanında önemli gelişmeleri gündeme getireceğini düşünüyoruz. Ayrıca, 2023 yılı için savunma sanayi bütçesinin %159 artırılarak 468,27 milyar TL olarak belirlenmesinin sektörel karlılığa yönelik en kritik unsur olduğunu söyleyebiliriz. Bu çerçevede savunma sanayi sektörünün 2023 yılında etki alanını genişleterek güçlü performans sergileyeceğini öngörüyoruz. (ASELS).

Tarım: 2023 yılında sektörel satış hacminde beklenen %15’lik hacim artışıyla şirketin traktör satış adedinin %11 artış kaydederek 52.140 adet olarak gerçekleşeceğini tahmin ediyoruz. Döviz bazlı satış fiyatlarında yapılan artışlara ek olarak emisyon geçişi politikası çerçevesinde yüksek fazlı traktörlerin ihracatlarının artacak olmasının yanı sıra yurt içi pazara da sunulacak olması sektörel performansa ilişkin pozitif katalistler arasında yer alıyor. (TTRAK).

Enerji: 2023 yılı özelinde tüketim eğiliminin yükseliş trendini sürdüreceği öngörüsü ve enerji fiyatlarında devam eden yükseliş eğilimi ışığında, enerji sektöründe faaliyet gösteren şirketlerin güçlü ciro performansı göstereceğini tahmin ediyoruz. Ayrıca karbon sertifikası satışı ve kimyasal geri dönüşüm yatırımlarının da desteğinde karlılığın yeni dönemde boyut değiştireceğini düşünüyoruz (BIOEN).

Otomotiv: ÖTV matrahındaki değişim, TOGG’un satışa sunulmaya başlanmasıyla birlikte elektrikli araçlara yönelik vergi avantajı ve yerli üretim araçlarının rekabet avantajını sektörü destekleyecek unsurlar arasında görüyoruz (DOAS).

GYO: Konut talebinin 2023’te de enflasyonist baskılara, piyasalardaki dalgalanmalara ve döviz hareketlerine karşı oldukça hassas kalmaya devam edeceğini düşünüyoruz. Düşük faiz ortamının devamı ve Türkiye’nin sektördeki büyüme potansiyeli düşünüldüğünde, GYO hisselerinin 2023’te de ön plana çıkabileceğini düşünebiliriz (TRGYO).

Çimento: 2022’de enerji maliyetlerinin yüksek seyri çimento şirketlerinin kar marjlarını baskı altında tutmuş olsa da, 2023’de kömür fiyatlarındaki düşüşün elektrik fiyatlarında meydana gelen belirgin artışı telafi etmesi nedeniyle enerji maliyetleri tarafında daha stabil bir görünümün hakim olmasını bekliyoruz. Dolayısıyla 2023’e ilişkin olarak, maliyet tarafının yarattığı baskı eğiliminin gevşeme göstermeye başlamasıyla şirketlerin operasyonel marjında daha stabil bir görünümün etkili olacağını düşünüyoruz. Ayrıca açıklanan sosyal konut projelerinin de iç talebi artırarak çimento sektörünü olumlu etkilemesini bekleriz. (AKCNS).

Bu doğrultuda; bankacılık sektöründe, benzerlerine göre güçlü kar momentumu, sermaye yeterliliği ve özkaynak karlılığı ile öne çıkacağını düşündüğümüz Akbank (AKBNK) ve Yapı Kredi Bankası (YKBNK); pandemi nedeniyle ertelenen talep, Ukrayna-Rusya savaşı nedeniyle ortaya çıkan arz sorunları ve rafinaj maliyetlerindeki artış beklentisiyle Tüpraş (TUPRS); güçlü kargo operasyonları sayesinde güçlü faaliyet kar performansı ve güçlü nakit yaratımı neticesinde borçluluğundaki gerilemenin desteğiyle Türk Hava Yolları (THYAO); yüksek enflasyon, temel tüketim maddelerine yönelik talebin inelastik olması ve online satış kanaılının hızlı büyümeye devam etmesinin desteğinde Migros (MGROS); Savunma sanayi bütçesinin artırılmasıyla şirketin bakiye siparişlerinin seyrine ilişkin öngörülerin iyimserleştiği Aselsan (ASELS); Faz 5 traktörlerde yeni modellerin satışa sunulması ışığında güçlü ihracat performansıyla ön planda kalmaya devam edecek olan Türk Traktör (TTRAK); karbon sertifikası üretimi ve kimyasal geri dönüşüm işiyle operasyonel karlılığın boyut değiştireceği Biotrend Enerji (BIOEN); geniş iş ağı ile otomotiv sektöründeki güçlü konumu, karlılık odaklı stratejisi, iştirak gelirlerinin artan katkısı, planlanan yeni lansmanların desteği ve elektrikli araçlara olan ilginin artmasının desteğinde Doğuş Otomotiv (DOAS); Şirketin alt yapı projeleri ve kentsel dönüşüm çalışmaları ile iç piyasa operasyonlarını önümüzdeki dönemde de devam ettireceği

beklentisiyle Akçansa (AKCNS); ön plana çıkıyor. 2023 yılına hisselerin mevcut fiyat seviyelerini de dikkate alarak aşağıdaki portföy ile başlamayı uygun görüyoruz. Beğendiğimiz diğer sektör hisselerini de, fiyat ve dinamiklerin değişimini takip ederek yıl içerisinde uygun seviyelerden dahil etmek üzere takip ediyoruz.

Halk Yatırım raporundan alınmıştır.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler, mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.